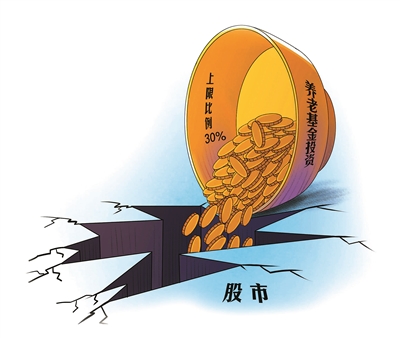

人力资源和社会保障部、财政部会同有关部门起草了《基本养老保险基金投资管理办法》稿,并向社会公开征求意见。对此,人社部相关负责人表示,全国养老金可以纳入投资运营范围的资金总计约两万多亿元,按照管理办法“投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于基金资产净值的30%”的规定,预计可用于股市投资的资金规模在6000亿元左右。 须防控养老金入股市风险 余丰慧 虽然《征求意见稿》将近洋洋八千字,但核心焦点内容在于养老基金入市即投资股市。《征求意见稿》第三十三条规定:养老基金投资范围包括上市流通的证券投资基金、股票、股权、股指期货、国债期货。这是中国从上个世纪90年代建立养老金体系以来,首次从最高层面的制度性规定中明确养老基金可以投资于资本市场包括股市以及相关金融产品。 笔者始终认为,养老基金是赚得起赔不起的,百姓的养命钱是不能发生任何风险的。 《征求意见稿》第三十三条明确规定:养老基金限于境内投资。也就是说,如果投资股市,只能投资于中国A股,连香港H股都不能投资的。而投机炒作、黑幕交易、欺诈上市、黑金交易、联手坐庄等不法行为在中国A股里表现突出,养老基金投资这样的市场,风险可想而知,最好将香港H股也纳入到养老基金投资范围内。 《征求意见稿》为了防止投资股市风险煞费苦心地在两处给予硬性规定。第三十六条的养老基金投资比例要求上规定:投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于基金资产净值的30%。有专家测算,按照目前全国养老基金结余3.5万亿元,留出备付以后将会有2万亿元委托机构投资运营,那么,大约6000亿元可以投资于股市。以笔者看,这个比例依然过高。美国在金融危机过后就把养老金投资股市的比例降到了30%。以笔者看,中国刚刚开始起步,最高不能超过20%。 另一处是《征求意见稿》第二十八条:投资管理机构从当期收取的管理费中,提取20%作为风险准备金,专项用于弥补重大投资损失。第四十三条:受托机构按照养老基金年度净收益的1%提取风险准备金,余额达到养老基金资产净值5%时可不再提取,专项用于弥补养老基金投资发生的亏损。这种采取从管理费和净收益中提取风险准备金应对风险损失的安排,适用于一般性投资业务和项目,是否适用于投资风险较大的股市很难说。像中国A股的过山车行情,一次性亏空和损失就可能是个无底洞,依靠风险准备金绝对是杯水车薪。 不妨考虑采取广东省委托全国社保基金理事会投资运营养老基金的做法。委托给投资机构投资的,给养老基金确定一个固定的年收益,必须刚性支付。具体投资机构投资到哪里,是股市还是其他渠道,完全由类似全国社保基金理事会这样的投资机构自行决定。 再者,目前养老基金投资渠道非常多,比二级市场股市更能赚大钱的机会也有很多。最近社保基金投资了蚂蚁金服,是全国社保基金第一单直接投资,占蚂蚁金服5%的股份。这就是一个非常不错的投资。 以笔者看,与其蠢蠢欲动投资于风险较大的股市二级市场,还不如投资于类似蚂蚁金服这种PE性质的投资行为。投资于一些拟上市公司,让其上市后成为二级市场投资甚至投机炒作的对象,以坐享红利收益或者股差收益,而不是“同流合污”在二级市场投机炒作。让他们来炒作“我”,而不是自己参与炒作。 中国资本市场正在启动改革,IPO注册制将很快落地。可以预见,未来许多在境外上市的互联网公司包括百度、阿里、腾讯等都将回归A股市场。投资参股机会非常之多,希望社保基金紧紧抓住这个机会。 养老金投资的核心在“投资” 谭浩俊 有观点认为,“国家队”的规模又壮大了,在股市出现震荡,尤其是出现暴跌时,管理层手中又多了一付可以动用的工具了。特别在眼下股市持续暴跌的情况下,更多的人希望社保基金能够尽快出手,加大救市力度。 如果这是投资者的想法,可以理解。毕竟,持续暴跌已经让多数人难以承受、很多人遭受巨大损失。但是,如果这是管理层的想法,就大错特错了。要知道,养老金投资的核心是“投资”,而不是维稳、救市、托底。如果这样,就失去了投资的意义,失去了投资的价值,失去了养老金保值增值的功能。 出台养老金投资管理办法,目的就是想通过投资提高养老金的保值增值能力,避免养老金出现时间性贬值。因为,受老龄化和体制转型等多方面因素的影响,养老金本身已经出现比较严重的收支风险,迫切需要通过增加养老金的筹集渠道、增强养老金的保值增值功能、改善养老金的运营状况,缓解养老金的收支矛盾。自然,也就不可能允许养老金投资承担不该承担的维稳、救市、托底风险。 按照办法规定,在实际运营中,进入股市的养老金规模和时点,不是由政府直接操作,而是由授权受托的市场机构具体运作。而这些得到授权的机构,也会与政府职能部门签订相关的风险防范和投资收益的协议,以确保养老金投资能够既有效防范风险,又实现保值增值。自然,这些投资机构也不会接受政府要求救市的要求,不会盲目出手投资股市。即便维稳、托底,也会依据市场规则、按照风险防范的要求,有序地进入股市。所以,指望养老金来维稳、救市、托底是不现实的,也是不符合养老金投资管理办法的规定的,是管理层和投资者的一厢情愿。 事实上,在国外也没有什么养老金是“国家队”一说,没有要求养老金去救股市、救股民的。无论是政府还是受托的养老金投资机构,在养老金投资问题上,都只有两个目标,一是防范风险,二是保值增值。至于投资机构以怎样的方式投资,政府不会干预,也不应当干预。想想也是,拿老百姓的“养命钱”去维护股市稳定,说到哪也没有站得住脚的理由。股市稳不稳,投资者信心是否会消失,那是政府应当通过政策手段、影响力去调控和维护的,而不是让养老金等社保基金去买单。即便到了危急时刻,政策也难以发挥作用,也应当动用其他方面的手段,而不是养老金。一旦养老金陷入股市,其可能产生的后果,可能就不仅仅是投资损失,而是社会稳定问题了。 对养老金投资来说,必须突出“投资”二字。既然是投资,就必须把防范风险和保值增值放在首位,其他的都可以置之不理。尤其在养老金撤离股市时,切不可将其当作“国家队”对待,当作政府的政策导向,而只能将其作为普通投资者。也只有这样,养老金投资才不会出现风险,养老金的保值增值功能才能得到充分发挥。 总之,对养老金投资管理办法的出台,无论是管理层还是投资者,都必须保持良好的心态,保持平常心。养老金投资办法出来以后,只是为股市增加了一条新的资金来源渠道,而不是救市通道。养老金不可能扮演救市的角色,也不应该扮演救市的角色。而一旦养老金投资交由专业投资机构管理了,也就不可能像此次汇金公司减持四大行股权一样,受到舆论的严厉批评与指责。这也从一个侧面告诉我们,诸如外汇储备等资金,是否也可以通过交由专业机构进行投资,而不要过度集中于汇金公司等国有企业,避免市场产生依赖和过度信赖。 |

相关阅读:

- [ 06-30]养老金入市不在救急而在破茧

- [ 06-30]养老金入市:安全第一

- [ 06-30]养老金不能成为股市的“接盘侠”

- [ 06-26]万亿养老金入市 风险防范应先行

- [ 06-02]养老金征缴收入增幅大跌是否正常

- [ 05-07]取消养老金“继承权”会得不偿失

- [ 04-25]给养老金谜题多些阳光答案

- [ 03-13]养老金入市重收益还需控风险

|

|

打印 | 收藏 | 发给好友 【字号 大 中 小】 |

信息网络传播视听节目许可(互联网视听节目服务/移动互联网视听节目服务)证号:1310572 广播电视节目制作经营许可证(闽)字第085号

网络出版服务许可证 (署)网出证(闽)字第018号 增值电信业务经营许可证 闽B2-20100029 互联网药品信息服务(闽)-经营性-2015-0001

福建日报报业集团拥有东南网采编人员所创作作品之版权,未经报业集团书面授权,不得转载、摘编或以其他方式使用和传播

职业道德监督、违法和不良信息举报电话:0591-87095403(工作日9:00-12:00、15:00-18:00) 举报邮箱:jubao@fjsen.com 福建省新闻道德委举报电话:0591-87275327

6a021623-d855-40a7-9bf8-08aaf5b66ab0.jpg)

a5de7127-e69e-478c-81e7-3e61224028e2.jpg)

6d31388c-2019-4d9d-adcf-8fd48284b2ea.jpg)